【核心观点】

“十三五”期间,国家大力推动钢铁行业供给侧改革,打击“地条钢”,逐步淘汰落后产能,缓解了钢铁行业的供需矛盾,钢铁企业利润得到改善,以废钢为主要原料的短流程发展迅速。“十四五”期间,提出2025年电炉钢占比升至15%的目标。然而,在2021年后,我国电炉钢发展似乎遭遇瓶颈,占比不增反降。

电炉钢占比提升缘何受阻?本文认为当前阶段电炉炼钢的经济效益不佳,原因来自三方面:

1、我国废钢资源稀缺,废钢价格高位导致电炉成本难降。

2、当前工艺和技术限制电炉生产的钢材品类。

3、高成本和低钢价双向挤压电炉盈利空间,产能无法完全释放。

因此,废钢资源稀缺,电炉炼钢工艺不甚成熟,以及电炉产品利润差构成了制约电炉钢提产增量的“三座大山”。在实现双碳目标的大背景下,钢铁行业绿色转型亟需政策支持和有效引导,以突破瓶颈。

【正文】

一、现状:电炉钢占比不增反降

1、电炉钢占比低

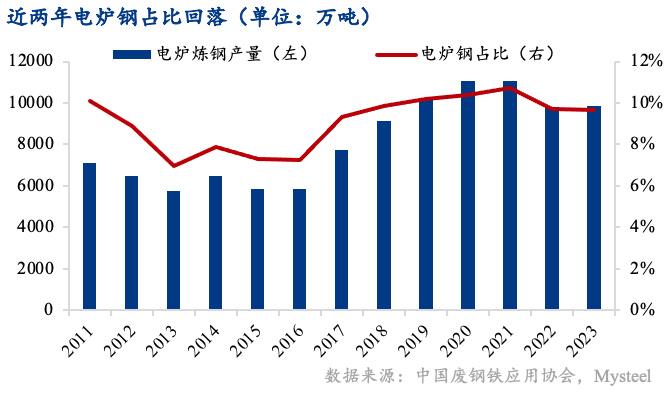

2021年我国电炉钢占比达到了近十年的最高值10.7%,但2022-2023年电炉钢产量和占比双双回落,2023年电炉钢仅占粗钢产量的9.7%。今年5月国务院印发的《2024-2025年节能降碳行动方案》中提出“到2025年底,电炉钢产量占粗钢总产量比例力争提升至15%”。当前电炉钢占比仍有很大提升空间,但该比例却停滞不前。

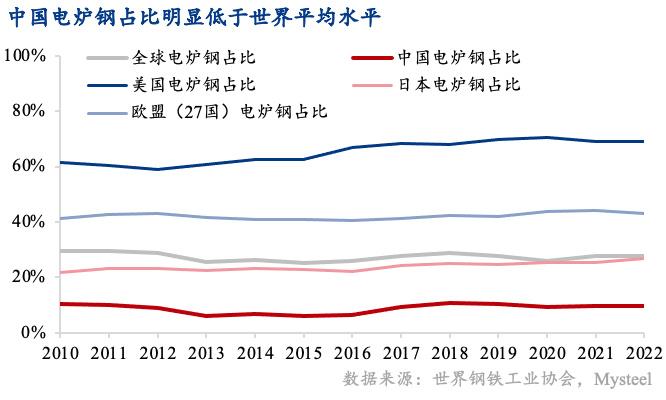

据世界钢铁工业协会(WSA)数据,全球电炉钢产量占粗钢的28%左右,中国电炉钢占比远远低于该值,与美国约69%、欧盟(27国)约43%的电炉钢产量比例更是相去甚远。

2、短流程产能利用率低于长流程

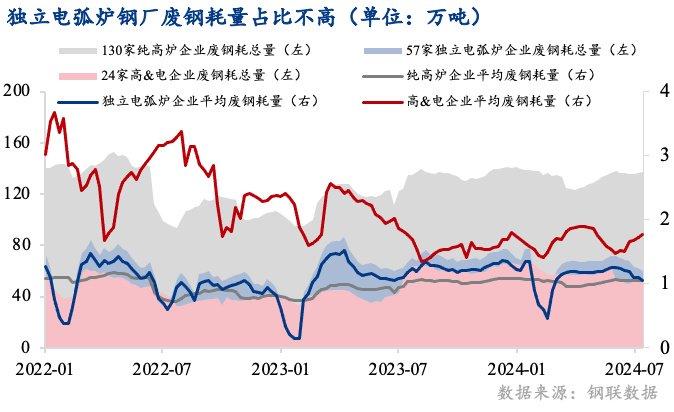

我国现代电炉炼钢始于1993年,电炉炼钢起步较晚,其产能在总产能中占比较低,且独立电弧炉钢厂的产能利用率长期低于钢铁企业的高炉产能利用率。今年,长短流程的产能利用率分化愈发明显,电炉的产能利用率自6月起持续下行,从年内高点56%降至目前的45%,而同期高炉产能利用率维持在88%以上。在该情况下,电炉钢在总粗钢产量中的占比难言明显提升。

二、经济效益是电炉痛点

虽然电炉在节能降碳方面具有优势:中钢协数据显示,2023年长流程吨钢能耗约为短流程的6倍,但电炉相较于长流程炼钢仍缺乏经济优势,在钢铁市场激烈竞争下,电炉发展受限。

1、废钢资源仍较稀缺,价格难跌

1)钢材回收周期长且艰难,可用废钢量实际不多。

首先,从粗钢产量来看,我国还未进入钢铁大量报废的高峰期。我国钢材大量用于房地产和基础设施建设,通常建筑行业折旧年限为30年,设备折旧年限为10-15年,这导致我国钢材报废回收需要较长周期。当前我国可用废钢量依托于约20年前的粗钢产量,所以当前国内废钢资源并不丰裕。

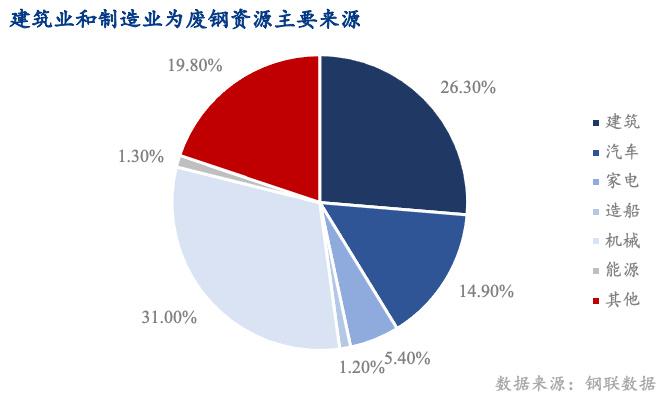

其次,房地产、基建的废钢回收量大幅下降。建筑业和制造业是我国废钢的重要回收来源,2023年约26%的废钢来自建筑(含房地产、基建等)。然而,今年工地普遍资金到位差,施工进度缓慢,1-6月工地废钢回收量同比下滑近32%,工地废钢回收拖累整体废钢回收量下行。

此外,废钢进口价格倒挂,进口废钢不具性价比。2021年国内放开再生钢铁原料进口限制后,废钢进口量有所上升,但由于国外废钢价格较高、进口标准严格等,2021-2023年我国废钢年进口量仅50多万吨,2024年废钢进口数量更降至近四年低位,相较于国内约3亿吨的废钢资源量,进口废钢的补充十分有限。因此,今年废钢供给整体偏紧,价格相对稳定,电炉炼钢的成本难降。

2)电炉企业对废钢的议价能力较差

位于产业链下游的钢厂拥有废钢定价权。由于上游的废钢回收和加工企业较为分散,通常钢厂会根据自身生产需求、原料质量要求以及市场供需状况,向加工基地制定废钢的质量标准和价格。这种定价模式其实有利于钢铁厂在原料采购时控制成本。

然而,在钢厂博弈中,综合型钢企对废钢价格更具话语权。一方面,高炉在我国发展历史更长,而电炉发展年限较短,大型钢企往往拥有高炉。另一方面,尽管电炉炼钢完全依靠废钢,但由于长流程产量大,转炉仍然是废钢的主要消耗工序。因此,拥有高炉的综合型钢企比独立电弧炉企业在废钢定价上有更大的话语权。近年钢铁行业竞争加剧,高炉企业存在支撑废钢价格来弱化电炉企业竞争力的可能。

2、电炉炼钢工艺限制生产钢材品类

当前,废钢分拣较粗糙且质量稳定性较差,直接制约了电炉炼钢过程中杂质金属元素的有效控制,使得产品难以满足高品质钢材对高附加值、高洁净度的严苛要求。随着炉外精炼技术的飞跃,转炉生产品种钢的能力日益增强,这一趋势间接削弱了电炉在特钢生产领域的传统竞争力,但电炉在生产高合金钢方面仍具优势。

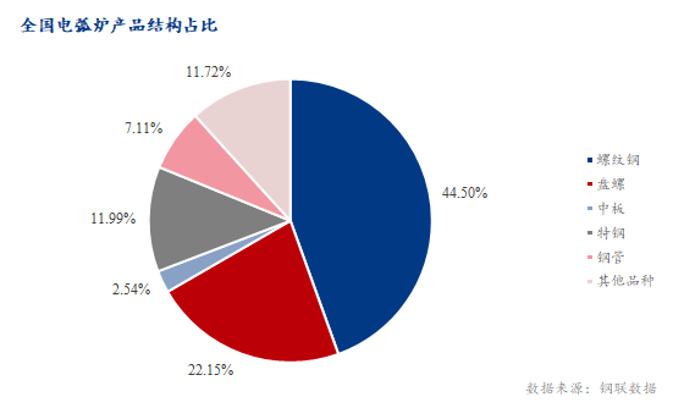

受限于废钢质量,电炉炼钢过程中易导致铜、锡、铅、砷、锑、铋等杂质超标,这些杂质可能引发钢材的“热脆”现象,增加热轧开裂风险,特别是在薄板产品的制造上,电炉炼钢技术面临巨大挑战。鉴于此,我国电炉主要聚焦于生产对杂质容忍度较高的长材产品,如螺纹钢、盘螺等,而转炉则在扁平钢材的生产上具有技术优势。

Mysteel调研数据显示,全国电弧炉企业生产的钢材中螺纹钢占比最大,盘螺次之,两者共占总产量的67%左右。

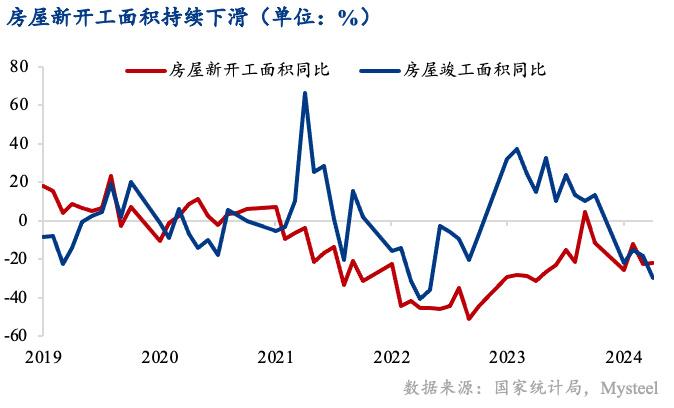

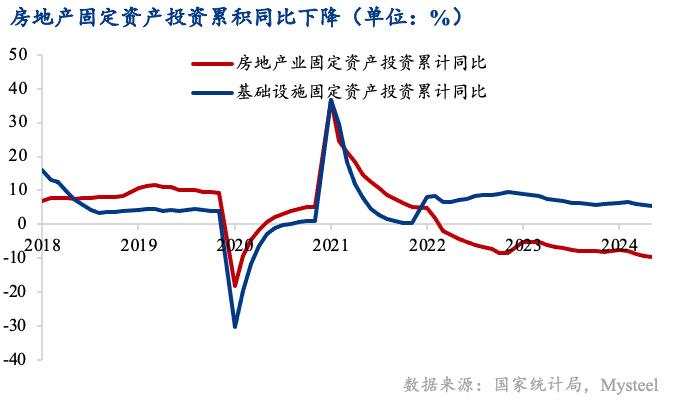

然而,随房地产规模扩张期结束,房屋新开工面积持续下滑,今年5、6月均同比减少20%以上。今年房地产固定投资也同比下滑,叠加基础设施投资增长放缓,今年建筑钢材的需求明显下降,螺纹钢价格低迷,钢厂增加电炉产量的意愿不高。

3、利润挤压下电炉产能难以释放

我国采用分时电价,谷电、平电、峰电收取不同电价,以江苏为例,谷电价格约为平电的42%,峰电价格约为平电的172%。这种电价模式使得电炉炼钢成本呈阶梯状,电炉企业在不同钢材价格或收入水平下,释放的产能不同。

2024年,绝大多数时间电炉在平电、峰电冶炼建筑钢材均深度亏损,仅在谷电时段开炉能有利润。由于谷电时段一般在8小时左右,在夏冬季用电高峰期,谷电时段可能减为6、7小时,因此电炉仅利用谷电炼钢产能难以放量。